【AI技術導入ガイド】金融業界に変革を!AIエージェントの活用事例と導入のポイント

.png&w=3840&q=75)

目次

- AIエージェントとは

- AIエージェントの定義

- 金融業界で必要とされる背景

- 従来の技術との違い

- 金融業界におけるAIエージェントの活用事例3選

- アンチ・マネー・ロンダリング(AML)業務の高度化

- 富裕層向けウェルスマネジメントのパーソナライズ

- 複雑な保険・融資商品の問い合わせ対応自動化

- AIエージェントを導入するメリット

- メリット1: 専門人材のナレッジ継承と育成加速

- メリット2: データに基づく新たな金融サービスの創出

- メリット3: プロアクティブなコンプライアンス体制の構築

- AIエージェント導入時の注意点・ポイント

- 注意点1: 規制当局に対する「説明可能性」の確保

- 注意点2: 巨額損失に繋がりかねない判断ミスのリスク

- 注意点3: 複雑な既存システム(レガシーシステム)との連携

- 金融業界にAIエージェントを導入するまでのステップ

- ステップ1:現状分析と要件定義

- ステップ2:概念実証(PoC)と効果検証

- ステップ3:本番システム開発と段階的な導入

- まとめ

- ご案内

金融業界は、顧客の資産を守るという重要な社会的役割を担い、常に高い正確性と信頼性が求められる分野です。一方で、デジタル化の波は金融業界にも大きな変化を促しており、顧客ニーズの多様化や市場競争の激化に対応するため、業務のあり方を根本から見直す必要に迫られています。

このような状況の中、自律的にタスクを実行する「 AI エージェント」が、金融業界に革命をもたらす技術として急速に注目を集めています。本記事では、 AI エージェントが金融業界でどのように活用され、どのような変革をもたらすのか、具体的な事例を交えながら、導入のメリットや注意点までを網羅的に解説します。

AIエージェントとは

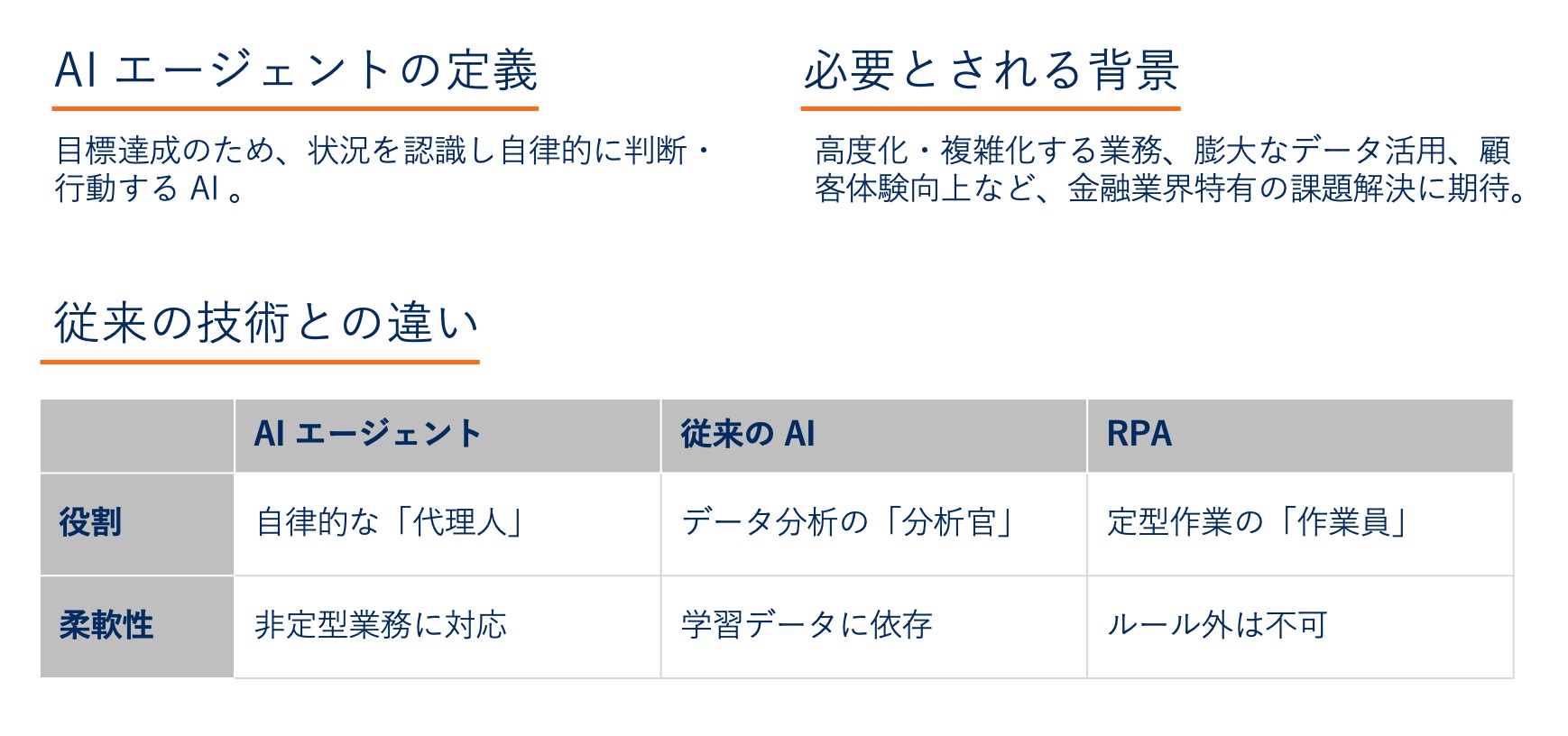

AIエージェントの定義

AI エージェントとは、与えられた目標に基づき、自ら計画を立て、必要な情報を収集・分析し、外部のツールやシステムと連携しながらタスクを自動で遂行する能力を持つ AI システムのことです。

これまでの自動化ツールとは異なり、単に決められた作業をこなすだけでなく、状況に応じて判断し、一連の業務プロセス全体を実行できるのが大きな特徴です。

金融業界で必要とされる背景

金融業界において AI エージェントが求められる背景には、業界特有の深刻な課題があります。

- 高度化・複雑化する業務への対応:

金融商品は多様化し、関連する法規制も頻繁に変更されます。これら全てを人間が把握し、ミスなく業務を遂行するための負担は増大し続けています。 - 膨大なデータの活用:

日々生まれる膨大な市場データや取引履歴の中には、ビジネスチャンスやリスクの兆候が隠されています。しかし、これらのデータを人手だけで分析し、迅速な意思決定に繋げるには限界があります。 - 顧客体験の向上:

非対面チャネルが主流となる中、顧客一人ひとりの状況に合わせた、よりパーソナライズされた質の高いサービスを24時間365日提供することが求められています。

AI エージェントは、これらの課題に対し、人間の能力を拡張し、業務の効率と品質を飛躍的に向上させるソリューションとして期待されています。

従来の技術との違い

金融業界では、これまでも業務効率化のために「予測・識別系 AI」や「RPA」といった様々な技術が活用されてきましたが、AI エージェントはそれらとは役割が大きく異なります。

AI エージェント | 予測・識別系 AI | RPA | |

|---|---|---|---|

役割 | 状況を認識し、自律 | データから特定のパタ | 決められたルール |

例 |

|

|

|

柔軟性 | 予期せぬ変化にも対 | 学習したデータ内の | ルールから外れた |

上の表の通り、従来の「予測・識別系 AI」は特定の判断はできても、その前後のプロセスは実行できませんでした。また、「RPA」は決まった作業は得意ですが、自ら判断することはできません。

これに対し AI エージェントは、これら従来の技術を組み合わせ、目標達成に向けた一連の業務プロセス全体を自律的に実行できる、より高度な「パートナー」と言えるでしょう。

金融業界におけるAIエージェントの活用事例3選

.jpg)

AI エージェントは、すでに金融業界の様々なシーンでその能力を発揮し始めています。ここでは代表的な3つの活用事例をご紹介します。

アンチ・マネー・ロンダリング(AML)業務の高度化

国際的な金融犯罪対策として重要性が増す AML 業務は、 AI エージェントの活用が特に期待される分野です。疑わしい取引が検知された際、 AI エージェントは顧客情報、過去の取引履歴、関連ニュース、さらには他国の制裁リストなどを自動で横断的に調査・分析します。その上で、リスクレベルを評価し、詳細なレポートを担当者向けに生成します。これにより、調査担当者は膨大な情報収集作業から解放され、より高度な分析と最終判断に集中できるようになり、調査の精度と速度を飛躍的に向上させます。

富裕層向けウェルスマネジメントのパーソナライズ

富裕層向けの資産運用アドバイス(ウェルスマネジメント)は、きめ細やかな対応が求められる分野です。 AI エージェントは、担当者に代わって24時間365日、世界中の市場動向、経済ニュース、地政学リスクなどを監視します。そして、顧客一人ひとりの資産状況やリスク許容度、ライフプランに合わせて、ポートフォリオの変更や新たな投資機会を分析し、最適な提案をリアルタイムで生成します。これにより、担当者はより戦略的な顧客との対話に時間を使うことができ、最高品質のパーソナル・バンキング・サービスの提供に貢献します。

複雑な保険・融資商品の問い合わせ対応自動化

保険や法人向け融資といった商品は、契約内容が複雑で、顧客からの問い合わせも多岐にわたります。従来、こうした専門性の高い問い合わせは、経験豊富な専門スタッフでなければ対応が困難でした。 AI エージェントは、膨大な量の約款やマニュアル、過去のQ&A履歴などを事前に分析・理解します。そして、顧客からの自然な言葉での質問に対し、その意図を汲み取り、関連情報を統合して最適な回答を生成します。これにより、24時間対応が可能になるだけでなく、回答品質の標準化と、専門スタッフの負担軽減を実現します。

AIエージェントを導入するメリット

.jpg)

金融業界が AI エージェントを導入することは、単なる業務効率化に留まらない、業界特有の3つの戦略的なメリットがあります。

メリット1: 専門人材のナレッジ継承と育成加速

金融業務には、長年の経験に裏打ちされた高度な専門知識や相場観といった、暗黙知が不可欠です。 AI エージェントに、トップクラスの行員やアナリストの判断プロセスや情報収集のパターンを分析させ、その知見をシステムに組み込むことで、組織全体の業務レベルを底上げできます。また、若手行員が AI エージェントを「壁打ち相手」として活用することで、実践的なケーススタディを繰り返し体験でき、育成スピードの加速にも繋がります。

メリット2: データに基づく新たな金融サービスの創出

AI エージェントは、これまで分断されていた様々なデータを横断的に分析し、新たなビジネスチャンスを発見する触媒となります。例えば、市場データ、顧客の取引履歴、SNS上の評判などを組み合わせることで、特定の顧客セグメントに響く新しい金融商品の開発や、これまでになかったリスクヘッジ手法の提案などが可能になります。データ駆動でのサービス開発は、変化の激しい市場での競争優位性を確立します。

メリット3: プロアクティブなコンプライアンス体制の構築

日々、世界中で更新される金融関連の法規制を、人間がリアルタイムに把握し、自社業務への影響を評価し続けるのは困難です。 AI エージェントは、各国の規制当局の発表や法改正のニュースを常に監視・収集し、その内容を要約、自社の関連規程との差分を分析して担当者にアラートを出すことができます。これにより、後手に回りがちだったコンプライアンス対応をプロアクティブ(主体的・積極的)な体制へと変革し、規制違反のリスクを未然に防ぎます。

AIエージェント導入時の注意点・ポイント

.jpg)

AI エージェントの導入は大きな可能性を秘める一方、金融業界ならではの高い要求水準を満たすためには、特に以下の3つの点に注意が必要です。

注意点1: 規制当局に対する「説明可能性」の確保

金融機関の業務は、金融庁をはじめとする規制当局の厳しい監督下にあります。万が一、 AI エージェントが顧客に不利益をもたらす判断を下した場合、なぜその判断に至ったのかを人間が理解し、当局に説明できる「説明可能性(Explainable AI, XAI)」が不可欠です。AI の判断プロセスがブラックボックス化しないよう、判断根拠を可視化する機能を持つソリューションの選定や、導入設計が極めて重要になります。

注意点2: 巨額損失に繋がりかねない判断ミスのリスク

市場での自動売買や融資判断など、AI の判断が直接的に金銭を動かす業務において、そのミスは巨額の損失に直結する可能性があります。例えば、市場の稀な変動を読み違えた AI エージェントが、不適切なタイミングで大量の取引を実行してしまう、といったシナリオも想定されます。こうしたリスクを回避するため、厳格なテストプロセスはもちろん、AI の最終判断を人間が承認する仕組みや、異常な取引を即座に停止させるサーキットブレーカー機能などを組み込むことが不可欠です。

注意点3: 複雑な既存システム(レガシーシステム)との連携

多くの金融機関では、長年にわたり利用されてきた勘定系システムなどの「レガシーシステム」が業務の中核を担っています。最新の AI エージェント技術を、この複雑な既存システムと安全かつスムーズに連携させることは、技術的に大きな挑戦となります。連携部分の設計には高度な専門知識が求められるため、実績の豊富な技術パートナーと協力し、入念な計画を立てることがプロジェクト成功の鍵を握ります。

金融業界にAIエージェントを導入するまでのステップ

.jpg)

金融業界への AI エージェント導入は、その影響の大きさとリスクの高さから、特に慎重なアプローチが求められます。ここでは、失敗のリスクを最小限に抑え、効果を最大化するための3つのステップをご紹介します。

ステップ1:現状分析と要件定義

目的:

自社の業務プロセスの中から、AIエージェントの導入によって最も効果が見込める領域(例:融資審査、コンプライアンス監視、資産運用アドバイス等)を特定し、導入の目的と要件を明確にする。

実施内容例:

- 融資審査プロセスの各段階における判断基準と作業時間の分析

- コンプライアンス部門へのヒアリングによる、規制調査業務の課題洗い出し

- 既存の顧客管理システム(CRM)や市場データ基盤との連携要件の定義

- 導入目的(審査精度の向上、コンプライアンス違反リスクの低減など)の具体化

- 必要な機能や性能、金融機関として満たすべきセキュリティ要件の定義

完了条件例:

- AIエージェントを適用する対象業務と、その選定理由が明確になっている

- 導入によって達成したい具体的な目標(KPI)が設定されている

- 参照すべき社内規程・マニュアル、接続すべきデータソースが特定されている

- 機能要件と、規制当局に提出可能なレベルの非機能要件(セキュリティ、説明可能性など)が定義されている

ステップ2:概念実証(PoC)と効果検証

目的:

限定されたデータと環境下でAIエージェントのプロトタイプを構築し、技術的な実現可能性と業務への有効性、そしてリスクを検証する。

実施内容例:

- 過去の融資案件データを用いた、AIによる審査モデルの精度検証

- 特定の国・地域の規制文書をAIに読み込ませ、その解釈・要約の正確性を評価

- 少数の担当者による試験運用と、ユーザビリティに関するフィードバック収集

- 費用対効果(削減が見込める人件費、向上する審査精度など)の試算

- 判断プロセスの可視化など、説明可能性を確保するための技術検証

完了条件例:

- AIエージェントの導入が技術的に可能であることが確認されている

- 導入による業務改善効果が定量的・定性的に示されている

- 本格導入に向けて、チューニングすべき性能や対処すべきリスクが洗い出されている

ステップ3:本番システム開発と段階的な導入

目的:

PoCの結果を踏まえ、本格的なシステムを開発・導入し、利用を慎重に拡大していく。

実施内容例:

- PoCでのフィードバックを反映した本番システムの開発・導入

- AIエージェントの利用ガイドラインや、異常時のエスカレーションプロセスの策定

- 担当者向けに、AIの判断根拠の確認方法や顧客への説明方法に関するトレーニングを実施

- まずは特定の商品や一部の支店から利用を開始し、効果を測定しながら段階的に対象を拡大

- 定期的なAIモデルの精度モニタリングと、新たな金融商品や規制に対応するための再チューニング計画の策定

完了条件例:

- 安定稼働する本番システムが導入されている

- 全ての担当者が利用ルールと緊急時の対応手順を理解している

- 導入効果を継続的に測定・改善していく運用体制(AIガバナンス体制)が構築されている

まとめ

本記事では、金融業界における AI エージェントの活用に焦点を当て、その定義から具体的な活用事例、導入のメリット、そして成功のためのポイントまでを解説しました。

AI エージェントは、単なる業務効率化に留まらず、AML業務の高度化やウェルスマネジメントのパーソナライズといった高度な専門業務を支援します。さらに、専門人材のナレッジ継承や、データに基づく新たな金融サービスの創出といった、企業の競争力を根幹から強化する可能性を秘めています。

一方で、その導入を成功させるには、規制当局への「説明可能性」の確保や、巨額損失に繋がりかねないリスク管理、複雑な既存システムとの連携など、金融業界特有の課題を乗り越える必要があります。これらの課題に適切に対処し、AI エージェントの力を最大限に引き出すためには、金融業務への深い知見を持つ信頼できるパートナーと共に、慎重に導入計画を進めていくことが不可欠です。

ご案内

株式会社キカガクでは、AI・データサイエンス領域の豊富な知見を活かし、企業の課題に合わせた AI エージェントの開発・導入支援を行っています。

✔「何から始めればよいかわからない」

✔「自社のこの業務は AI で自動化できるだろうか?」

✔「規制対応の属人化を解消し、プロアクティブな体制を築きたい」

このような金融業界特有の課題に対し、初期段階のご相談から、PoCの実施、本格的なシステム開発、導入後の運用サポートまで、一気通貫で伴走支援いたします。

ご興味をお持ちいただけましたら、まずはお気軽に下記のお問い合わせフォームよりご相談ください。

↓無料相談・お問い合わせはこちらから↓

AI 導入の無料相談・お問い合わせ

確認するキカガクのAI受託開発サービス内容や、これまでの導入事例・開発フローをまとめた資料をご用意しました。 スケジュールやユースケースなど詳しく掲載していますので、AI プロジェクトをご検討中の方はぜひご活用ください。

↓資料ダウンロードはこちらから↓

資料ダウンロード(無料)

確認する目次

- AIエージェントとは

- AIエージェントの定義

- 金融業界で必要とされる背景

- 従来の技術との違い

- 金融業界におけるAIエージェントの活用事例3選

- アンチ・マネー・ロンダリング(AML)業務の高度化

- 富裕層向けウェルスマネジメントのパーソナライズ

- 複雑な保険・融資商品の問い合わせ対応自動化

- AIエージェントを導入するメリット

- メリット1: 専門人材のナレッジ継承と育成加速

- メリット2: データに基づく新たな金融サービスの創出

- メリット3: プロアクティブなコンプライアンス体制の構築

- AIエージェント導入時の注意点・ポイント

- 注意点1: 規制当局に対する「説明可能性」の確保

- 注意点2: 巨額損失に繋がりかねない判断ミスのリスク

- 注意点3: 複雑な既存システム(レガシーシステム)との連携

- 金融業界にAIエージェントを導入するまでのステップ

- ステップ1:現状分析と要件定義

- ステップ2:概念実証(PoC)と効果検証

- ステップ3:本番システム開発と段階的な導入

- まとめ

- ご案内

PickUP おすすめ記事

キカガクDX・AIブログでは、DX推進に役立つ情報を発信しています。

.jpg%3Fw%3D936&w=3840&q=75)

.png%3Fw%3D936&w=3840&q=75)